Wat aan een Europese ‘economische regering’ ontbreekt

donderdag 1 september 2011, 9:15, Paul de Hen

Jarenlang hebben ze geloofd in ’peer pressure’, de regeringsleiders van de EU-lidstaten. Ze maakten plechtige afspraken over de Lissabon-agenda, en over een verbeterde uit voering daarvan. Misschien namen ze echt elkaar binnenskamers de maat over wat er in hun respectieve landen niet goed ging. Maar het hielp weinig. Thuis moet iedere regeringsleider tenslotte zijn parlement en zijn kiezers overtuigen, en de boodschap dat, zeg, de Duitse Bondskanselier het gebrek aan dynamiek in de Italiaanse economie zorgelijk vindt komt daar vast niet hard aan.

Als het erop aankomt, zo leert de ervaring, dan weigeren lidstaten kortweg om zich op het cruciale terrein van hun begrotings- en tekortbeleid de les te laten lezen. Behalve wanneer de beloning groot is, of de nood hoog. In de aanloop naar de invoering van de euro, in de jaren negentig van de afgelopen eeuw, bleken alle landen die graag mee wilden doen in staat om te voldoen aan de toelatingseisen. Goed, de Grieken hebben kennelijk gesjoemeld met hun statistieken maar zij zijn voor zover bekend de enigen. Het was hetzelfde mechanisme dat aspirant-lidstaten van de Europese Unie ertoe brengt om vergaande binnenlandse hervormingen door te voeren, want dat is de prijs die betaald dient te worden om de grote beloning van het lidmaatschap te krijgen.

Maar wie eenmaal binnen is, had niets meer te vrezen. Het in de Europese verdragen i verankerde Stabiliteitspact voorziet in boetes voor landen die langdurige tekorten hebben, maar het was voorspelbaar dat dat een loos dreigement zou zijn. Een land in problemen – want die zijn er als overheidstekorten oplopen – help je verder in de put door een boete te vragen. Ingrijpen om, bijvoorbeeld, de economie van een land dynamischer te maken zou in het ideale geval in goede tijden gebeuren. Maar om dat af te dwingen heeft de Europese Unie geen harde instrumenten. Een Europese ‘economische regering’ had daar niets aan veranderd, want ook die zou het aan instrumenten hebben ontbroken.

Daar komt wat verandering in. De steeds heftiger schuldencrisis heeft alle publicitaire aandacht weggenomen voor de nieuwe EU-wetgeving op basis van het Stabiliteitspact, met aangescherpte instrumenten. Die wetgeving is in de laatste fase van afhandeling en voorziet onder meer in het opleggen van boetes aan landen die onvoldoende aan hun economie werken. Maar nog steeds zal dat lang geen echte economische regering opleveren, ook niet als het plannetje van Sarkozy en Merkel het haalt om tenminste twee keer per jaar de regeringsleiders van de Eurozonelanden apart te laten vergaderen. Een praatclub is geen regering.

Intussen doet voor het korte termijnbeleid in de schuldenlanden de combinatie van extreme pressie op de financiële markten en de macht van de financiële technocraten bij de Europese Centrale Bank i wonderen. De combinatie marktonrust en ECB-hulp-tegen-een-prijs bereikte wat jaren van aanbevelingen van de Europese Commissie en – laten we hopen – ‘peer pressure’ in raden van ministers en Europese Raden niet tot stand wist te brengen: een haastige beleidswijziging in Italië (Spanje, solider bestuurd dan Italië, had zijn lessen al eerder getrokken, maar scherpt zijn plannen wel aan).

Het kan niet de bedoeling zijn dat de echte Europese economische regering in Frankfurt zetelt. Met de nieuwe wetgeving komt er wellicht iets meer reële macht in Brussel. Maar er is een belangrijk element dat blijft ontbreken. Dat element is niet te vinden door de regeringsleiders vaker te laten vergaderen.

Waar het om gaat is dit: de problemen binnen de eurozone hebben niet alleen te maken met gebrek aan dynamiek in een aantal lidstaten, en daardoor ontstane overheidstekorten. Ze hebben ook te maken met de ogenschijnlijk zo positieve situatie in de overschotlanden, Duitsland, Nederland, Oostenrijk, Finland.

De tekortlanden danken hun gebrek aan dynamiek deels, grotendeels misschien wel, aan gebreken in hun sociale en economische structuur – al stonden die bijvoorbeeld in Spanje jarenlang een flinke groei niet in de weg. Maar ze hebben nu ook het probleem dat ze door het gebrek aan vertrouwen van de financiële markten voorrang moeten geven aan tekortreductie terwijl de positieve effecten van structurele aanpassingen pas op termijn zichtbaar zullen worden. Dat is een recept voor nog meer binnenlandse economische ellende en mogelijk onvoldoende politiek draagvlak om de gewenste aanpassingen door te zetten.

Daar hebben de overschotlanden geen last van. Maar ook zij zetten hard in op tekortreductie. Te hard?

Natuurlijk is de dynamiek die wij en zij zo kort na de recessie weer wisten te herstellen lovenswaardig, maar de enorme overschotten op lopende rekening die zo ontstaan zijn het spiegelbeeld van de tekorten in andere euro-landen – de eurozone als geheel heeft nagenoeg een betalingsbalansevenwicht. Het Internationaal Monetair Fonds i heeft een paar jaar geleden al eens de woede van de Duitsers gewekt door op dit aspect van de onevenwichtigheden in het eurogebied te wijzen. Moeten zij (of Nederland, of Oostenrijk) soms hun export afremmen?

Nee natuurlijk. Maar de overschotlanden zouden wel kunnen overwegen om de consolidatie van hun eigen overheidstekorten en schulden minder krachtig ter hand te nemen en zich af vragen of stimuleren van het binnenlandse verbruik niet meer prioriteit zou moeten hebben. Dat helpt meteen de tekortlanden die door de daar noodzakelijke bezuinigingen weinig mogelijkheden over hebben om hun economie te stimuleren.

Een echte Europese economische regering zou dus ook wat te verlangen hebben van de financieel sterke overschotlanden. Maar daarvoor heeft de Europese Unie geen enkel instrument.

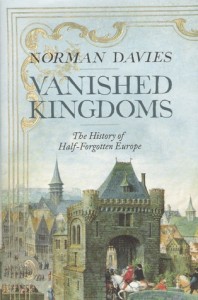

Professor Norman Davies (1939), a leading English historian, has just published Vanished Kingdoms: A History of the Half-Forgotten Europe . The book is already on the list of Books of the Year 2011, published by The Financial Times. The irony is that this book about the rise and fall of states in Europe is published when the survival of the European Union is at stake. A good opportunity for Polonia.nl to talk with prof. Davies about Europe, Poland – holding the rotating EU-Presidency – and Poland’s new role in Europe.

Professor Norman Davies (1939), a leading English historian, has just published Vanished Kingdoms: A History of the Half-Forgotten Europe . The book is already on the list of Books of the Year 2011, published by The Financial Times. The irony is that this book about the rise and fall of states in Europe is published when the survival of the European Union is at stake. A good opportunity for Polonia.nl to talk with prof. Davies about Europe, Poland – holding the rotating EU-Presidency – and Poland’s new role in Europe.

Yes, I think so. The European Movement was launched in Western Europe, the people here have still in their heads, ”the West should take a lead”. It is something they are used to, but Western countries are not taking the lead. So somebody else has to do that. Hopefully Sikorski’s serious political proposals will be met by some with open arms.

Yes, I think so. The European Movement was launched in Western Europe, the people here have still in their heads, ”the West should take a lead”. It is something they are used to, but Western countries are not taking the lead. So somebody else has to do that. Hopefully Sikorski’s serious political proposals will be met by some with open arms.